Fiscalité

DPI – DPA : c’est le moment de les utiliser

Les déductions pour aléa et pour investissement permettent de lisser le revenu des agriculteurs au bénéfice réel.

Après une récolte 2011 plutôt bonne, notamment pour ceux qui clôturent en cours d’année (du 31 janvier au 30 juin 2012), plusieurs seront certainement tentés de faire une déduction pour investissement ou pour aléas, ou encore les deux cumulés, afin de lisser leur revenu pour maîtriser leurs charges sociales ainsi que leur impôt sur le revenu.

Cette déduction s’applique, également à ceux dont les clôtures comptables vont intervenir entre le 30 septembre et le 31 décembre 2012, intégrant la récolte de cet été qui fait déjà figure d’une bonne récolte.

Des montants de déductions plafonnés

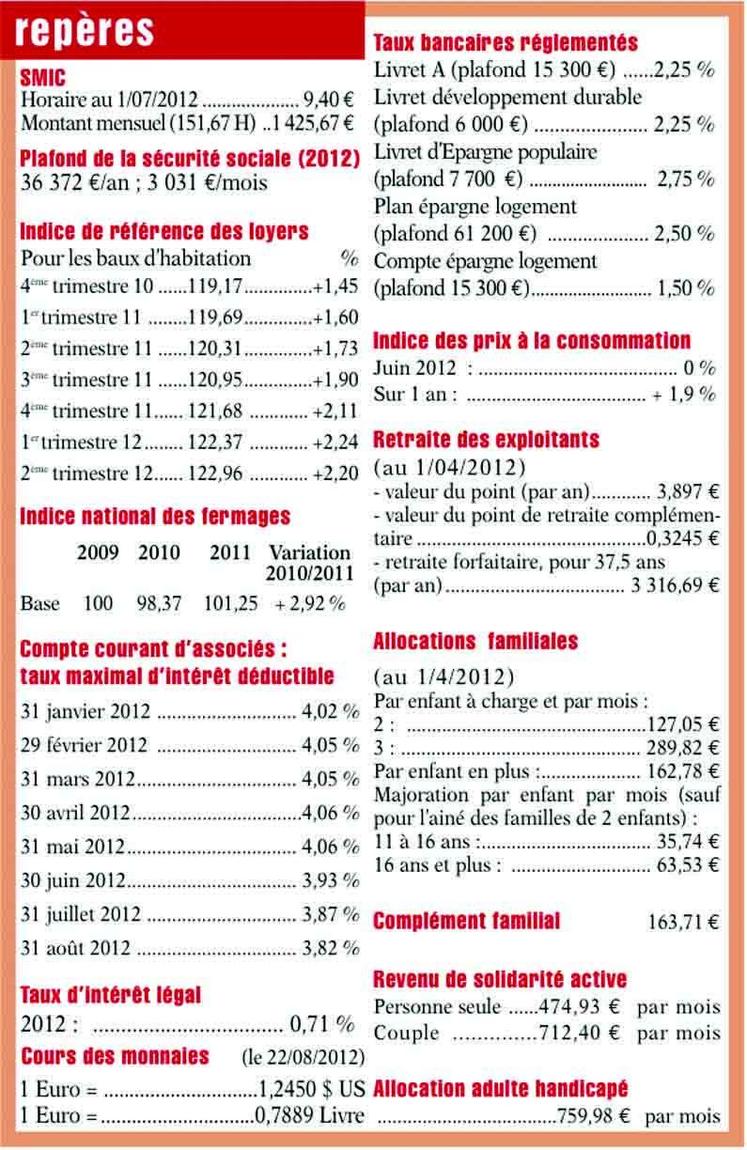

Les déductions pour aléas et pour investissement bénéficient chacune d’un plafond autonome. Pour la DPI, celui-ci est dépendant du résultat (voir tableau 1). Ces deux déductions sont distinctes l’une de l’autre, mais peuvent être cumulées sur un même exercice. L’exploitant agricole peut pratiquer librement l’une ou l’autre des déductions ou les deux à la fois.

Si les montants maximum de déduction sont identiques pour les exploitants individuels et les SCEA, ils sont multipliés par le nombre d’associés au sein des GAEC et d’associés exploitants au sein d’EARL, avec une limite fixée à trois associés.

Des conditions de réintégration spécifiques

Bien qu’étant perçues comme deux moyens similaires de lissage de revenu, la DPI et la DPA disposent de conditions de réintégration spécifiques.

Là où les modalités paraissent simples et lisibles pour la DPI, notamment sur la durée maximale et les montants de réintégration identiques à la durée d’amortissement du bien qui fait l’objet de la réintégration, la DPA revêt un formalisme plus contraignant du fait de son lien avec la notion d’aléa climatique ou économique (voir tableau 2).

Toutefois, dans l’idée d’une gestion d’entreprise en utilisant l’épargne au service de ses projets, chacun de ces outils peut s’avérer utile s’il est utilisé avec une bonne maîtrise de ses résultats à court terme, et une bonne vision de son entreprise à moyen terme.

Exemple :

Agriculteur, je viens de réaliser un résultat au 30 juin 2012 de 70 000 €. Mon comptable me suggère de faire une DPI de 20 000 €, me permettant ainsi de réduire mon impôt sur le revenu et mes charges sociales immédiatement et de garder ma trésorerie.

Par ailleurs, j’envisage de réaliser un bâtiment pour loger du matériel en 2013. Mon comptable m’indique alors que la réintégration des 20 000 € pourra s’effectuer sur cet investissement et que celle-ci ne sera que de 1/20eme par an, soit 1 000 € par an, car c’est la durée d’amortissement du dit bien.

Au final, étant dans un tranche d’imposition de 30 %, mon impôt serait réduit de 6 000 € et mes charges sociales diminueraient l’an prochain de 5 700 €, alors que dans le même temps, la réintégration générerait un «surcoût d’impôt et de charges sociales» oscillant entre 350 et 580 € par an pendant vingt ans.