Droits de donation et de succession : ce que l’Etat impose en 2013

Après les changements intervenus en 2011 et 2011, que reste-t-il de la loi Tepa de 2007 qui avait allégé la fiscalité sur la transmission du patrimoine ?

Même si la situation économique actuelle nécessite des adaptations, les multiples changements en matière de donations et de successions créent une insécurité fiscale. Le point sur les changements intervenus en 2012 et applicables depuis cette date.

L’abattement fixé à 100 000 € par parent et par enfant

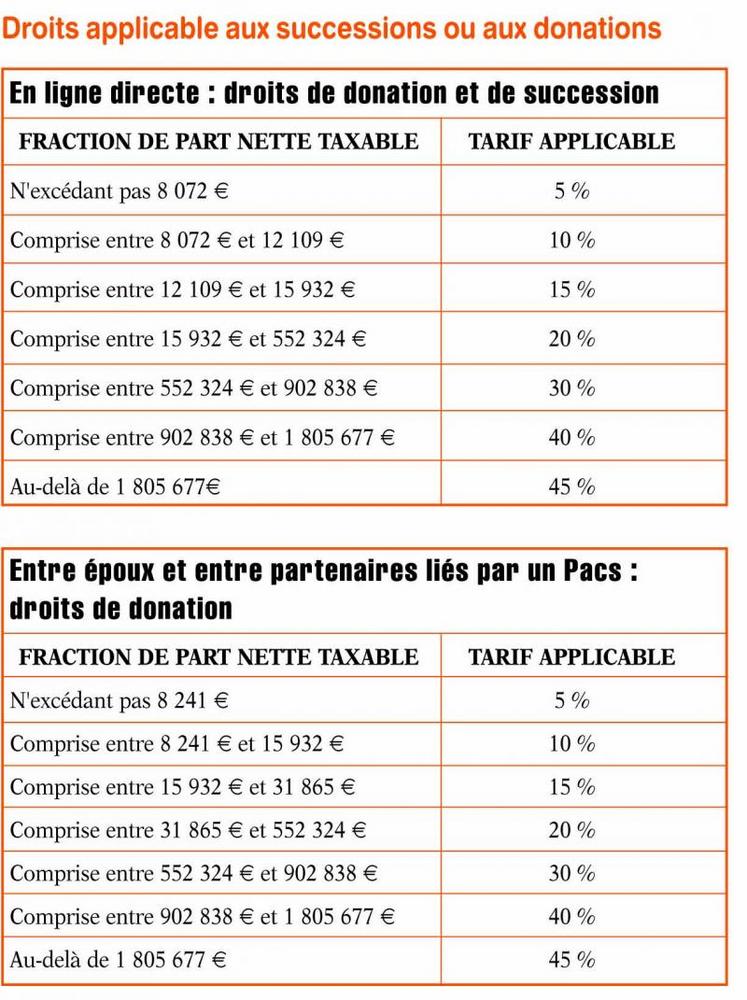

L’abattement fiscal pour les donations et les successions entre parent et enfant est de 100 000 €. Pour une famille deux enfants, par exemple, l’abattement sera de 100 000 € par enfant et par parent, soit au total 400 000 €. Au-delà, des droits seront à payer au trésor public.

Le délai pour une donation en franchise d’impôts est de 15 ans

Ce délai est pris en compte pour déterminer l’abattement et le tarif applicable. Le fait d’allonger ce délai (on est passé de 10 à 15 ans) alourdit la fiscalité sur les successions. Désormais le fisc met les compteurs à zéro en effaçant les donations antérieures après un délai de quinze ans.

Toute donation supérieure à 15 000 € doit être déclarée

Pour un don dont le montant est supérieur à 15 000 €, le donataire peut opter pour la déclaration de celui-ci et le paiement des droits immédiatement (imprimé n° 2735), ou bien le déclarer dans le mois qui suit la date de décès du donateur (imprimé n° 2034). La déclaration doit être faite spontanément et non pas résulter d’un contrôle fiscal.

Les dons d’argent sont exonérés pour les donateurs de moins de 80 ans

Le don familial de sommes d’argent est exonéré́ à la condition que le donateur ait moins de 80 ans. Ce don d’argent doit être consenti au profit d’un enfant, petit enfant, arrière petit enfant ou, à défaut d’une telle descendance, d’un neveu, d’un petit neveu dans la limite de 31 865 € pour un donataire majeur, et ce tous les quinze ans. Ce don peut être effectué en une plusieurs fois sans limite de temps, toujours à la condition d’avoir moins de 80 ans. Deux grands parents peuvent donner 63 730 € à chaque petit enfant.

Le droit de partage est fixé à 2,50 %

Pour les indivisions et les partages de communauté suite à un divorce, le taux du droit est fixé à 2,50 % depuis le 1er janvier 2012 contre 1,10 % auparavant.

Assurance-vie

Le conjoint survivant et le partenaire de pacs restent exonérés de droits fiscaux, quels que soient le montant du capital et la date de versement des primes. Pour les enfants et les autres bénéficiaires les règles fiscales dépendent de la date de souscription du contrat et de l’âge de l’assuré. Chaque bénéficiaire a droit à un abattement de 152 500 € sur les sommes reçues. Le droit est de 20 % de 152 501 à 1 055 338 € et de 25 % au-delà. Après les 70 ans de l’assuré, les primes versées sont soumises aux droits de succession, après application d’un abattement de 30 500 € et cela tous contrats confondus.

Depuis le durcissement de la fiscalité des donations, l’assurance vie constitue un bon moyen de transmettre un capital à un enfant jusqu’à 152 500 € en franchise d’impôt, à condition de s’y prendre avant 70 ans. Cumulé avec l’abattement de 100 000 € et du don familial de 31 865 €, on peut donner 284 365 € à chaque enfant, sans rien à verser au fisc. Pour une famille de deux enfants, c’est 568 730 €.

Parts de GFA et de baux À long terme

Sous certaines conditions, les parts de groupements fonciers agricoles (GFA) ou de groupements agricoles fonciers (GAF) ainsi que les biens ruraux loués donnés à bail à long terme ou à bail cessible sont exonérés partiellement de droits de mutations à titre gratuit.

Valeur des biens transmis Exonération des droits de mutation

Inférieure ou égale à 101 897 € 75 %

Supérieure à 101 897 € 50 %