L’engouement de la micro-entreprise

La micro-entreprise est en vigueur depuis le 1er janvier 2009. Il suffit de remplir un formulaire en ligne pour lancer son activité. Rappel du fonctionnement et des nouveaux seuils.

Ce statut s’adresse à ceux qui ne veulent pas créer de société commerciale pour exercer leur activité et pour pouvoir à tout moment débuter ou arrêter facilement leur «statut d’entrepreneur individuel», qu’ils soient étudiants, salariés, fonctionnaires, retraités ou demandeurs d’emploi ou encore agriculteurs. Ce statut simplifie les démarches administratives.

Les micro-entrepreneurs évoluent dans la quasi-totalité des activités économiques. Un tiers d’entre eux exercent une activité libérale quand les deux tiers se prévalent d’une activité d’artisan-commerçant. Ils sont essentiellement présents dans la construction (13,2 %), les arts et spectacles et activités récréatives (7,1 %), l’industrie (5,8 %) ou encore la santé (4,8 %), la coiffure et soin du corps (4,7 %) et le conseil (4,7%). A eux seuls, l’ensemble de ces secteurs d’activités concentre 40 % des micro-entrepreneurs administrativement actifs.

Fin 2016, la France comptait 1,07 million de micro-entreprises. Le nombre d’immatriculations de compte à l’Urssaf par an est de 325 000 en moyenne. Selon l’Insee, en 2017, les créations d’entreprises ont augmenté de 7 % par rapport à 2016, avec 591 000 nouvelles entreprises. Quant aux radiations, elle se situe aux alentours de 260 000 depuis 2012.

Pour bénéficier de ce régime

Le micro-entrepreneur doit se déclarer par Internet et s’immatriculer au registre du commerce et des sociétés (RCS) s’il est commerçant, ou alors au répertoire des métiers (RM) s’il est artisan, ou à l’Urssaf pour les activités libérales. Pour effectuer cette démarche, le micro-entrepreneur doit fournir des pièces justificatives, dont la liste est disponible en ligne. Les frais d’immatriculation sont gratuits.

Plusieurs critères sont nécessaires pour bénéficier de ce régime. Il ne faut pas dépasser un certain seuil de chiffre d’affaires (depuis le 1er janvier 2018) : 170 000 € (auparavant il était de 82 800 €) pour les activités de ventes de marchandises, d’objets, de fournitures, de denrées à emporter ou à consommer sur place, ou pour des prestations d’hébergement de courte durée, à l’exception de la location de locaux d’habitation meublés dont le seuil est de 70 000 € ; 70 000 € (auparavant, il était de 33 200 €) pour les prestations de services relevant des activités des bénéfices industriels et commerciaux (BIC) et les activités libérales relevant des activités des bénéfices non commerciaux (BNC).

L’entreprise reste en franchise de TVA jusqu’à 91 000 € pour une activité de vente et 35 200 € pour une activité de services, ce qui signifie aucune récupération de TVA sur les achats, ni de facturation avec TVA sur les ventes ou prestations. En revanche, il faut mentionner sur les factures la mention «TVA non applicable - article 293 B du CGI». Une fois cela précisé, le micro-entrepreneur peut y renoncer en choisissant de régler la TVA mais, alors, il ne relève plus du régime micro-entreprise. Le micro-entrepreneur ne peut déduire aucune charge (frais de déplacement, de téléphone…)

Imposition en fonction du CA

Le bénéfice imposable est déterminé, en appliquant au montant du chiffre d’affaires déclaré un abattement forfaitaire pour frais professionnels. Il est de 71 % pour les activités d’achats de biens, de fabrication pour revente de produits à partir de matières premières, de vente de denrées à consommer sur place et de fourniture de prestations d’hébergements. Il est de 50 % pour les activités de prestations de services et de 34 % pour une activité libérale. Le régime fiscal de la micro-entreprise ne permet pas de déduire des charges du chiffre d’affaires, ni d’amortir de matériel.

En 2016, le chiffre d’affaires annuel moyen était de 9 816 €. Dans le détail, les deux tiers des micro-entrepreneurs actifs se situent sous un chiffre d’affaires moyen de 9 000 € par an, quand 25 % sont sous le seuil des 1 555 € et 50 % sous celui de 5 250 €. Ils sont seulement 10 % à déclarer un chiffre d’affaires supérieur à 26 000 €. Au fil des ans, on observe que le chiffre d’affaires progresse avec l’ancienneté dans le dispositif.

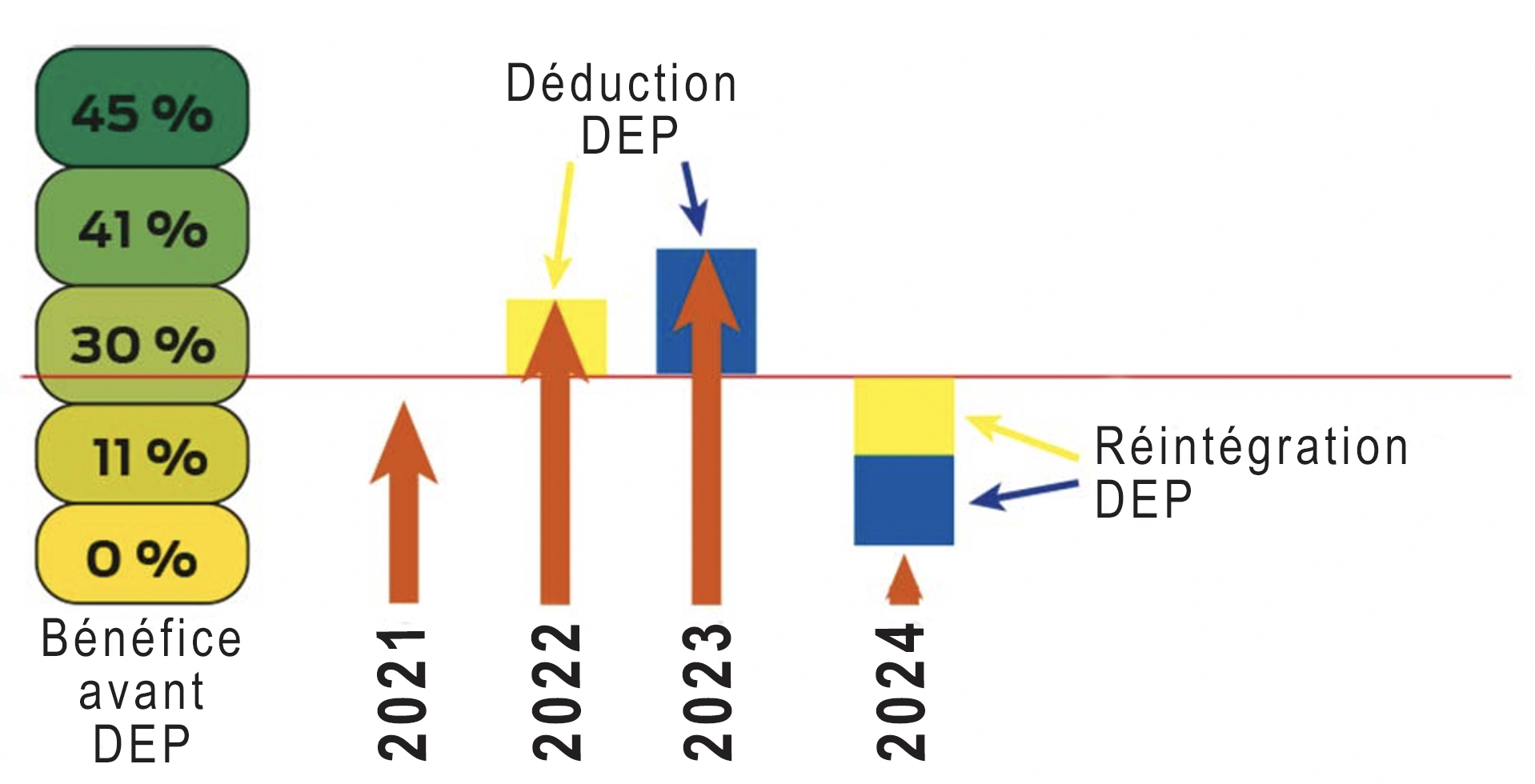

Prélèvement libératoire fiscal

Le micro-entrepreneur pourra s’acquitter d’un prélèvement libératoire fiscal forfaitaire optionnel, si son revenu fiscal de référence pour 2017 est inférieur à 27 086 € pour une personne seule, à 54 172 € pour un couple, à 67 715 € pour un couple avec un enfant, et à 81 258 € pour un couple avec deux enfants. Dans le cas où la condition de revenu maximum ne serait pas remplie, le micro-entrepreneur sera assujetti au barème progressif de l’impôt après un abattement.

Le montant du versement forfaitaire sera calculé en appliquant au chiffre d’affaires hors taxes les taux suivants : 1 % pour les activités de commerce ou de fourniture de logement ; 1,7 % pour les activités de service, et 2,2 % pour les contribuables titulaires de bénéfices non-commerciaux. Les obligations comptables sont limitées à la tenue d’un livre de recettes et, lorsque les entrepreneurs exercent une activité de vente ou de fournitures de logements, un registre des achats est nécessaire.

Micro-social

L’activité de micro-entrepreneur entraîne automatiquement l’option pour le régime micro-social simplifié. Le taux des cotisations et contributions sociales est aligné sur ceux des autres travailleurs indépendants. Le prélèvement est effectué mensuellement ou trimestriellement, en appliquant au montant de leur chiffre d’affaires ou de leurs revenus non-commerciaux réalisés le mois ou le trimestre précédent à un taux fixé pour chacune des catégories d’activités. Le taux du versement forfaitaire libératoire est de 13,915 % pour les activités de vente de marchandises ou de fourniture de logements et de 24,48 % pour les activités de prestations de services et, enfin, de 24,50 % pour les activités libérales. Les personnes bénéficiant de l’Accre auront droit à des taux inférieurs, qui sont respectivement de 12,80 % pour les ventes de marchandises et de 22 % pour les prestataires de services.

Autre point important pour les micro-entreprises : la validation des trimestres de retraite. A titre d’exemple, il faut réaliser un chiffre d’affaires de 20 430 € pour valider quatre trimestres pour ceux qui ont des activités de vente, de 11 850 € pour ceux qui font des prestations de services et de 8 890 € pour les activités libérales.

Le conjoint collaborateur (époux ou partenaire) d’un micro-entrepreneur, qui participe à son activité sans avoir le statut de salarié, peut bénéficier de modalités simplifiées de paiement des cotisations sociales. Celles-ci sont calculées en appliquant les taux des cotisations du régime micro-social à une assiette fixée selon l’une des options suivantes (au choix de l’assuré) : soit sur la base de calcul de 58 % du chiffre d’affaires pour les activités de vente de marchandises et de prestations de services, et de 46 % pour les professions libérales en appliquant le même taux de cotisations que le micro-entrepreneur, soit sur un calcul en pourcentage du rapport entre le revenu forfaitaire (égal au tiers du plafond annuel de la Sécurité sociale) et le taux d’abattement fiscal correspondant à l’activité exercée (71 % pour les activités commerciales, 50 % pour les prestations de services et 34 % pour les activités libérales).

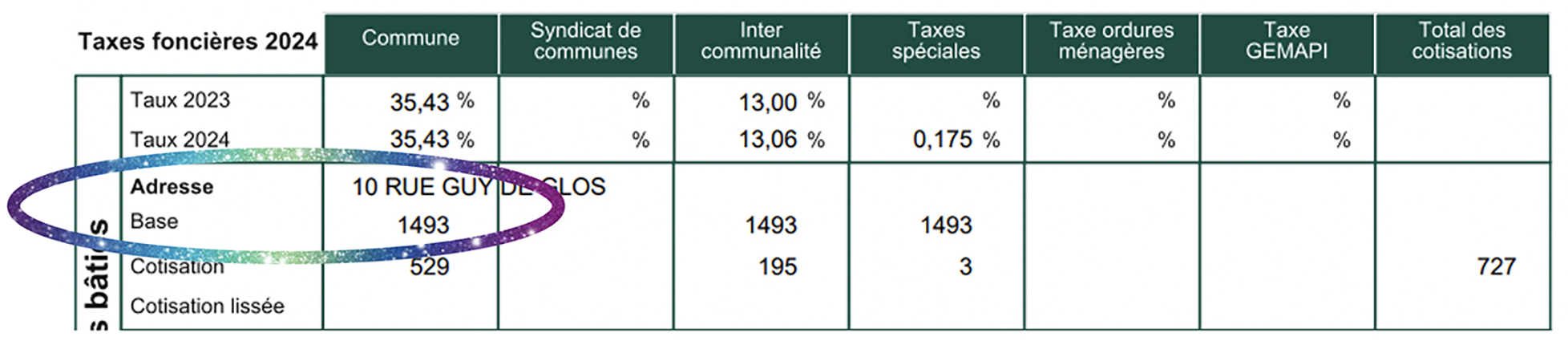

CFE

Les micro-entrepreneurs sont imposés à la cotisation foncière des entreprises (CFE) dans les mêmes conditions que tout créateur d’entreprise et ne bénéficient plus d’exonération spécifique. Un micro-entrepreneur n’est imposé à la CFE qu’à partir de l’année suivant celle au cours de laquelle il a pour la première fois réalisé du chiffre d’affaires, c’est-à-dire encaissé des recettes. Ce qui déclenche l’imposition à la CFE n’est pas l’immatriculation du micro-entrepreneur, mais le fait que l’entreprise réalise un chiffre d’affaires ou encaisse des recettes. Pour bénéficier de l’exonération de la première année d’activité, le micro-entrepreneur doit, comme toute nouvelle entreprise, effectuer une déclaration initiale avant le 31 décembre de l’année de début d’activité. Certains micro-entrepreneurs restent, en outre, exonérés de CFE de façon permanente. Il s’agit des pêcheurs, des exploitants agricoles, des artistes et de certains artisans.

La création et la radiation se font par Internet sur le site suivant : www.lautoentrepreneur.fr

Attention aux nouveaux seuils

L’application des nouveaux seuils s’opère de la manière suivante : à partir de 82 801 €, s’il s’agit d’un premier exercice. Tout entrepreneur réalisant une activité d’achat-revente est soumis à la TVA. Un seuil de tolérance permet d’opérer en franchise de TVA la deuxième année dans la limite de 91 000 €, mais il ne peut s’appliquer deux années d’affilée. Pour les prestations de services, ces limites sont fixées respectivement à 33 200 € et 35 200 €. Lorsque vous dépassez le seuil, la gestion de la TVA se déclenche dès le 1er jour du mois de dépassement. Vos factures émises sans TVA et hors taxes sont alors invalides et vous êtes tenu de les refaire avec la TVA.