Moyenne triennale fiscale : un moyen de lisser ses revenus

Afin d’atténuer les effets de la progressivité de l’impôt, il est possible d’opter pour un mode d’imposition selon une moyenne triennale fiscale, qui a été modifié cette année.

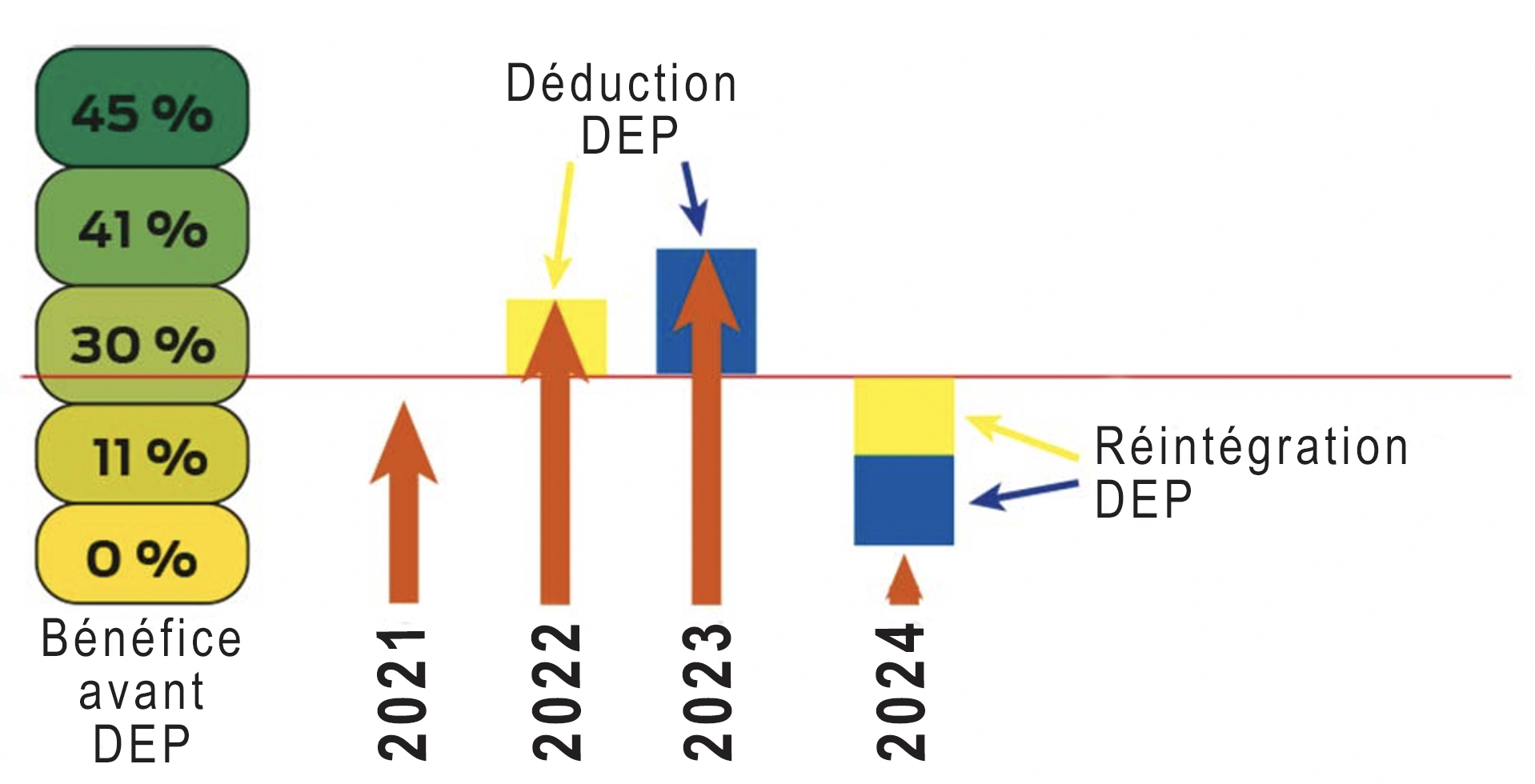

Les exploitants soumis au régime de bénéfice réel depuis au moins deux ans peuvent opter pour le dispositif de la moyenne triennale fiscale auprès de l’administration fiscale. Le bénéfice agricole retenu pour le calcul de l’impôt progressif est égal à la moyenne des bénéfices de l’année d’imposition et des deux années précédentes. Les bénéfices retenus pour le calcul de la moyenne triennale prennent en compte les bénéfices agricoles (résultat, revenus accessoires, plus-value court terme, réintégration de déduction pour investissement..), qu’ils soient réalisés dans le cadre individuel ou d’une société soumise à l’impôt sur le revenu.

La moyenne s’applique après qu’aient été pratiqués l’abattement sur le bénéfice des jeunes agriculteurs, la déduction pour investissement ou pour aléas. Le déficit est pris en compte au titre de l’année au cours de laquelle il est dégagé. En revanche, les plus-values professionnelles à long terme et le bénéfice soumis au taux moyen pour l’exploitant, qui retourne au forfait, ne rentrent pas dans le calcul de la moyenne. Le système de la moyenne triennale se fait sur option expresse du contribuable. Elle intervient souvent au moment de la déclaration de revenus n° 2 042 et des résultats du premier exercice auquel l’agriculteur souhaite l’appliquer (la demande est formulée et jointe à la déclaration de revenus).

Nouveau ! A partir des exercices ouverts à compter du 1er janvier 2018, cette option est valable pour l’année au titre de laquelle elle est exercée et pour les deux années suivantes (quatre années auparavant). Sans raison particulière, l’option est reconduite tacitement pour une période de cinq ans.

L’option ne peut être formulée pour l’imposition des bénéfices de l’année de la cession ou de la cessation d’activité. Toutefois, elle peut être formulée pour l’imposition de l’année au cours de laquelle l’exploitant fait apport de son exploitation à une société.

Par exemple, un agriculteur célibataire soumis au bénéfice réel opte à partir de la troisième année pour l’imposition selon la moyenne triennale fiscale. Il a réalisé les résultats suivants : 2015 : 45 000 € ; 2016 : - 15 000 € et 2017 : 60 000 €.

Il sera donc imposé sur un bénéfice agricole de 40 000 € (+ 45 000 € - 15 000 € + 90 000 €/3) au lieu de 90 000 €. Avec la moyenne, il sera redevable de 520 € d’impôt. Sans l’application de la moyenne, son impôt aurait été de 12 530 €, soit un gain de plus de 12 000 €. Bien entendu, le déficit de l’année 2016 a fait baisser fortement la moyenne. Il sera encore dans la moyenne l’année suivante, car le déficit sera présent dans le calcul de la moyenne. En 2018, si le revenu est inférieur à celui de 2017, la moyenne sera plus haute que le revenu de l’année, donc un impôt plus important. Ce qui est normal, puisqu’on lisse le revenu sur trois années.

En année N+1, soit 2018, si le revenu est, par exemple, de 15 000 €, sa moyenne sera de 30 000 € (2018 : 15 000 € ; 2017 : 90 000 € et 2016 : - 15 000 €). Il sera imposé sur un bénéfice agricole de 30 000 € au lieu de 15 000 €. Compte tenu de l’année blanche, son impôt sera «effacé», car il est inférieur au bénéfice des trois années précédentes. En 2019, tout dépendra du revenu dégagé cette année là, ce qui est difficile à mesurer.

Renonciation, cessation d’activité…

L’année de la cession d’exploitation, de la cessation d’activité, du décès de l’exploitant, de la transmission à titre gratuit ou onéreux, ainsi que la dernière année d’application du système de la moyenne triennale, en cas de renonciation à ce système, au terme de la période triennale et non plus quinquennale, l’excédent du bénéfice agricole sur la moyenne triennale est imposé au taux marginal d’imposition applicable au revenu global (taux le plus élevé applicable aux revenus de cet agriculteur pour le calcul de l’impôt) déterminé compte tenu de cette moyenne.

En cas d’apport par un exploitant de son exploitation en totalité à une société ou groupement, dont les revenus sont imposables au nom de l’exploitant à l’impôt sur le revenu, ce changement de situation n’est pas considéré comme une cession d’activité. Donc, l’exploitant n’est pas redevable du taux marginal, à la condition toutefois que son exploitation soit apportée dans les conditions de l’article 151 octies du Code général des impôts. Si ce n’est pas le cas, il est redevable du taux marginal.

En cas de renonciation, une nouvelle option ne peut être exercée avant l’expiration d’une période de trois ans. Evidemment, lorsque l’on souhaite renoncer à la moyenne, il faut bien choisir son moment. Et ce n’est pas toujours évident, compte tenu de l’engagement de trois ans.

Par exemple, avec un agriculteur marié ayant opté pour la moyenne triennale, qui arrête son activité en vue de solliciter sa retraite, les calculs seront les suivants s’il a réalisé les bénéfices suivants : 2015 : 45 000 € ; 2016 : 15 000 € ; 2017 : 60 000 €. Son épouse est salariée et son revenu net après abattement est de 18 000 €. La base imposable au barème progressif de l’impôt est de 40 000 € (45 000 € + 15 000 € + 60 000 €/3), auquel s’ajoute 18 000 € de salaire, soit un total de 58 000 € et la base de calcul au taux marginal est de 20 000 € (60 000 € de bénéfice en 2017 - 40 000 € de moyenne triennale). Ce revenu imposable de 58 000 € (40 000 € + 18 000 €) est dans une tranche maximum de 30 %, donc un taux marginal de 30 %. L’impôt se calcule en deux temps, soit d’abord le calcul de l’impôt sur le revenu sur une base de 58 000 €, qui sera égal à la somme de 6 200 €. Ensuite, le calcul de l’impôt au taux marginal est égal à 20 000 € x 30 % = 6 000 €. Soit un total d’impôt de 6 200 € + 6 000 € = 12 200 €.

Prenons l’hypothèse que le revenu au moment de la sortie soit de 15 000 €. La moyenne de la base imposable sera de 25 000 € (15 000 € + 45 000 € + 15 000 €/3) auquel s’ajoute 18 000 € de salaire, soit un total de 43 000 € et la base de calcul au taux marginal est de - 10 000 € (15 000 € de bénéfice en 2017 - 25 000 € de moyenne triennale). Ce revenu imposable de 43 000 € (25 000 € + 18 000 €) est dans une tranche maximum de 14 %, donc un taux marginal de 14 %.

L’impôt se calcule en deux temps. Le premier est le calcul de l’impôt sur le revenu sur une base de 43 000 €, qui est égal à la somme de 3 300 €. Le second est le calcul de l’impôt au taux marginal, qui est égal à - 10 000 € x 14 % = 0 €. Soit un total d’impôt de 3 300 € + 0 = 3 300 €.

La FNSEA propose de modifier ce dispositif

Comme elle le rappelle, la mise en société de l’exploitation individuelle favorise incontestablement sa transmission (cession progressive des parts, association capital-travail…). Toutefois, certains dispositifs, comme la moyenne triennale fiscale, freinent la mise en place des sociétés agricoles pour ceux qui ne remplissent pas les conditions de l’article 151 octies du Code général des impôts (apport total de l’exploitation), notamment les viticulteurs.

C’est pourquoi afin de ne pas pénaliser les évolutions sociétaires pour les exploitants imposés selon le régime de la moyenne triennale, il est demandé de supprimer l’application du taux marginal d’imposition dès lors que l’exploitant, bien que «passant en société», continue de percevoir des bénéfices agricoles en qualité d’associé. Cette disposition est injuste et conduit à une double imposition manifeste.